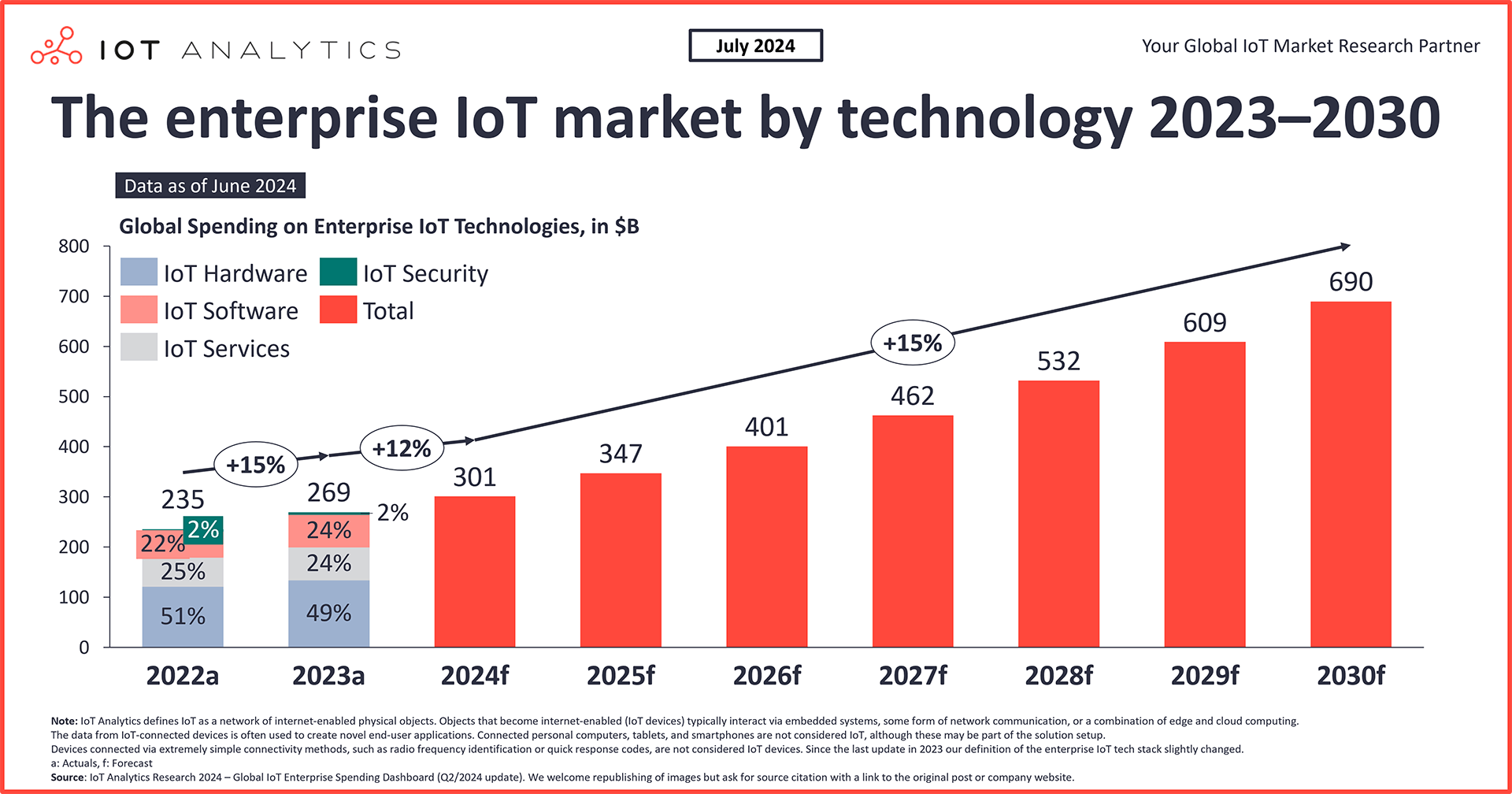

글로벌 IoT 엔터프라이즈 지출 대시보드(2024년 2분기 업데이트)에 따르면 엔터프라이즈 IoT 시장 규모는 2023년에 2,690억 달러에 달하여 전년 대비 15% 성장했다. 성장률은 2024년 12%로 더 둔화한 후 2025년에 다시 가속화될 것으로 예상된다.

경제적 우려는 IoT를 포함한 전반적인 기업 지출에 영향을 미쳤다. IoT 하드웨어 기술은 현재 가장 큰 타격을 받고 있다.

중국, 인도, 미국은 지역별로 지출 증가를 주도할 것으로 예상되며, 자동차 및 공정 제조업체는 업종별로 선두를 달릴 것으로 예상된다.

엔터프라이즈 IoT 소프트웨어에 대한 지출 증가율은 일반적인 엔터프라이즈 IoT 지출 증가율을 크게 앞지를 것으로 예상된다.

엔터프라이즈 IoT 시장 개요

엔터프라이즈 IoT 시장 규모는 2023년 전년 대비 15% 성장한 2,690억 달러를 기록했다. 이는 2024년 6월에 업데이트된 IoT Analytics의 글로벌 IoT 엔터프라이즈 지출 대시보드에 따르면 2022년 전년 대비 18% 성장보다 낮은 수치로, 100+ 기업을 살펴보는 지역과 업종 및 기술별 엔터프라이즈 IoT 지출을 포함한다. IoT Analytics는 2024년에 성장이 12%로 더 둔화될 것으로 예상하며 IoT 시장 규모는 3,010억 달러에 이를 것으로 예상한다.

시장 회복이 임박했다. 엔터프라이즈 IoT 지출은 2025년부터 성장률 회복의 조짐을 보이고 있으며, 2030년까지 15%의 CAGR이 예상된다.

2024년 IoT 시장 성장 둔화에 기여하는 요인

경제적 우려는 지출 증가에 큰 영향을 미친다. 2023년과 2024년 내내 경제 우려는 실적 발표에서 CEO들의 최대 주제였다. 이러한 우려는 일반적으로 IoT를 포함한 기업 지출 감소로 이어졌다.

하드웨어 지출은 전반적인 엔터프라이즈 IoT 지출 증가율을 끌어내리고 있다. 기업의 지출 축소는 IoT 하드웨어에 가장 큰 타격을 입혔다. Global IoT Enterprise Spending 대시보드에 따르면 보안, 서비스, 소프트웨어 및 하드웨어와 같은 전체 IoT 기술 스택 중에서 하드웨어는 2024년에 5%로 가장 낮은 성장률을 보일 가능성이 높다. 특히, 컴퓨터, 컨트롤러 및 게이트웨이 부문은 실제 엔터프라이즈 IoT 지출이 감소할 것으로 예상된다. 그 이유 중 하나는 지난 분기에 고객이 비축한 재고 수준이 높기 때문이다.

하드웨어 기업들은 2024년 성장 전망에 대해 의구심을 표명하고 있다. 하노버 산업박람회 2024에서 300개 이상의 전시업체를 대상으로 한 개별 인터뷰에서 하드웨어 설치 공간이 많은 공급업체(예: 대형 산업 자동화 공급업체)는 2024년 비즈니스 전망에 대해 논의할 때 고객 재고 과잉과 제한된 수요로 인해 매출 감소로 이어질 수 있다고 언급하며 신중한 태도를 보였다. 또한, 2024년 5월, 이 분야의 선두 주자인 지멘스와 로크웰 오토메이션의 CEO는 2분기 실적 발표에서 산업 수요 둔화와 높은 재고 수준(특히 중국)을 강조했다.

2024년 이후의 IoT 시장 동인

IoT는 수익에 큰 영향을 미친다. IoT Analytics의 다가오는 IoT 사용 사례 채택 보고서 2024에 따르면 엔터프라이즈 IoT 투자는 압도적인 성과를 거두고 있으며, 이는 향후 몇 년 동안 엔터프라이즈 IoT 시장 규모 성장을 주도할 가능성이 높다. 진행 중인 연구 결과에 따르면 IoT 채택으로 인한 긍정적인 ROI를 보고한 기업의 비율이 증가했으며, 이사회는 IoT의 긍정적인 영향에 대해 확신하고 있다.

지역 시장 동인

중국, 인도, 미국이 시장 성장을 주도할 것으로 예상된다. 2024년에 중국, 인도, 미국의 기업들은 IoT 지출을 각각 17%, 14%, 13% 증가시킬 것으로 예상된다. IoT Analytics는 중국과 미국이 10년 말까지 전년 대비 글로벌 성장률 평균을 초과하고 인도가 2028년까지 이를 초과할 것으로 예상됨에 따라 향후 몇 년 동안 이들 국가의 성장률이 더 높아질 것으로 예측한다.

수직 시장 동인

자동차 및 프로세스 제조업체는 2030년까지 엔터프라이즈 IoT 지출 증가율을 지속적으로 앞지를 것이다. 대시보드에 따르면 자동차 제조업체는 엔터프라이즈 IoT 지출을 2024년에 14%, 2025년에 18% 늘릴 것으로 예상된다. 10년 말까지 엔터프라이즈 IoT 지출 증가율과 글로벌 평균의 차이는 1%에서 3% 포인트 더 높게 유지될 것으로 예상된다.

자동차 부문은 전기 자동차(EV), 자율 주행 및 소프트웨어 정의 차량으로 상당한 변화를 겪고 있다. 이러한 전환에는 차량 연결, 실시간 데이터 처리 및 첨단 운전자 보조 시스템(ADAS) 통합을 위한 IoT에 대한 상당한 투자가 필요하다. 또한 자동차 제조업체는 내연 기관 차량 생산에서 스마트 전기 자동차 출시에 이르기까지 전체 공장을 재설계해야 한다. 르노의 CEO인 루카 데 메오(Luca de Meo)는 2024년 1분기 실적 발표에서 “산업 기반을 혁신함으로써 2027년까지 내연기관차와 하이브리드차의 생산 비용을 30%, 전기차의 생산 비용을 50% 절감할 수 있을 것으로 기대된다. 예를 들어, 예측 유지보수 AI 도구를 배포한 결과 올해 2억 7,000만 유로의 에너지 및 유지보수 비용을 절감할 수 있었다.”라고 말했다.

한편, 화학적, 물리적 또는 조성적 변화를 활용하여 원료 또는 공급 원료를 제품으로 전환하는 공정 제조업체는 2024년에 엔터프라이즈 IoT 지출이 13% 증가할 것으로 예상되며, 2030년까지 전년 대비 성장률 평균보다 1~2% 포인트 높은 수준을 유지할 것으로 예상된다. 프로세스 제조업체는 운영 효율성을 높이고, 안전을 개선하고, 더 나은 커뮤니케이션을 촉진하고, 운영을 현대화하고, 확장성을 달성하고, 정보에 입각한 의사 결정을 위해 액세스 가능한 데이터를 제공하기 위해 IoT를 사용한다. 이 부문에 대한 대규모 IoT 투자의 예로는 Dow Chemical이 광범위한 Freeport 제조 현장에서 운영을 현대화하고 효율성을 향상시키기 위해 사설 LTE 네트워크를 구축한 것을 들 수 있다. 이러한 이니셔티브는 운영 효율성을 개선하고 작업자 안전을 강화하며 커뮤니케이션 및 협업을 간소화하는 것을 목표로 한다.

기술 시장 동인

IoT 소프트웨어는 향후 10년 동안 강력한 성장세를 보일 것으로 예상된다. IoT 소프트웨어 부문의 세 가지 하위 범주인 플랫폼(Platform as a Service 포함), IaaS(Infrastructure as a Service) 및 애플리케이션(Software as a Service 포함)은 모두 2024년에 약간의 성장세를 보인 후 향후 몇 년 동안 강력하게 확장될 것으로 예상된다. IaaS와 애플리케이션 모두 20%+ CAGR을 지속할 것으로 보인다.

엔터프라이즈 IoT소프트웨어 지출을 촉진하기 위한 AI 통합 세트. IoT를 AI 및 머신 러닝과 같은 다른 신기술과 통합하면 예측 분석, 실시간 모니터링 및 AI 기반 인사이트와 같은 고급 기능이 제공된다. 이는 IoT 소프트웨어 솔루션의 매력과 유용성을 향상시킬 수 있는 잠재력이 있다. 하노버 산업박람회 2024에서 전시업체와 진행한 IoT Analytics의 인터뷰에 따르면, 소프트웨어 공급업체는 AI 제품을 둘러싼 흥분과 채택 증가에 힘입어 2024년에 긍정적인 비즈니스 전망을 가지고 있다. 마이크로소프트(Microsoft), 아마존(Amazon), SAP와 같은 주요 IT 공급업체와 아바나데(Avanade), 코그니전트(Cognizant)와 같은 시스템 통합업체는 새로운 AI 및 데이터 관련 프로젝트에 중점을 두고 있다고 강조했다.

사용 사례 시장 동인

IoT 기반 프로세스 자동화 및 자산/플랜트/운영 성능 최적화는 기업의 최우선 과제다. 가장 높은 지출 증가를 보일 것으로 예상되는 사용 사례는 IoT 기반 프로세스 자동화 및 자산/플랜트/운영 성능 최적화다. 두 국가 모두 2024년과 2025년에 가장 높은 성장률을 보일 것으로 예상되며, 2030년까지 전 세계 평균 성장률을 상회할 것으로 예상된다.

IoT 시장 회사 역학

글로벌 IoT 엔터프라이즈 지출 대시보드에 포함된 100+ 기업 중 대부분은 6가지 범주 중 하나로 그룹화할 수 있으며 각각 고유한 IoT 시장 역학이 있다.

반도체 회사: 평균적으로 주요 반도체 회사의 IoT 포트폴리오는 2023년에 전체 매출이 6% 감소했다. IoT 설정에서 AI 칩에 대한 강력한 수요는 NVIDIA 및 AMD와 같은 기업에 긍정적인 영향을 미쳤지만 업계에 영향을 미친 경제 및 공급망 문제를 상쇄하기에는 충분하지 않았다.

슈나이더 일렉트릭(Schneider Electric), 키엔스(Keyence), 요꼬가와(Yokogawa)와 같은 산업 자동화 기업은 이 부문에서 주목할 만한 성과를 거두었다. 전반적으로 산업 자동화 기업은 업계에 영향을 미치는 경제적 어려움에도 불구하고 2023년에 IoT 포트폴리오를 10.5% 성장시켰다.

하이퍼스케일러: Microsoft, Google, AWS, Alibaba Cloud와 같은 하이퍼스케일러는 2023년에 각 IoT 포트폴리오에서 평균 19.2%의 성장을 경험했다. AI 붐과 전 세계적으로 신기술의 강력한 채택이 이러한 성장을 주도했다. Microsoft와 AWS는 이에 대한 주요 수혜자로 부상했으며 2023년에 견고한 성장을 경험했다.

전문 서비스 회사: 이 부문은 2023년 IoT 관련 전문 서비스의 전체 성장률이 2.8%로 완만한 성장을 보였다. 딜로이트(Deloitte)와 인포시스(Infosys)는 평균 이상의 실적을 기록했다.

통신사: 통신 회사는 2023년에 IoT 서비스가 전체적으로 19.7% 증가하면서 상당한 매출 성장을 보였다. 차이나 모바일(China Mobile), AT&T, 보다폰(Vodafone)은 가장 빠르게 성장하는 기업 중 하나였다.

기타 IT 회사: 다른 IT 기업의 IoT 포트폴리오는 2023년에 평균 9.5%의 성장률을 보였다. 이 범주에서 IoT 제품을 제공하는 회사의 예로는 IBM, C3.ai 및 HPE가 있다.

애널리스트 요점

인플레이션, 금리 인상 또는 공급망 부족과 같은 경제적 문제는 엔터프라이즈 IoT 시장 전반에 걸쳐 성장에 영향을 미쳤다. 그러나 글로벌 IoT 엔터프라이즈 지출 대시보드에 따르면 2025년에는 성장이 임박했음을 알 수 있다. 이미 2024년에는 공급망 문제로 인한 재고 전략으로 인해 2023년 출하량이 감소했던 셀룰러 IoT 모듈의 시장 회복이 예상된다. 이러한 반등은 2025년을 내다보는 여러 긍정적인 지표 중 하나일 뿐이다. 또한 이러한 예상 지출/수익 성장을 뒷받침하기 위해 고위 엔터프라이즈 IT 의사 결정권자들은 최근 IoT를 2024년과 2025년 기술 우선 순위에서 5위로 선정했으며, 이는 2023년에 비해 한 단계 상승한 수치다. <출처: IoT Analytics>